最近、よく耳にするFIREですが、私たちも目指すことにしました!

FIREとは

さんざん目にされてるかと思いますが、「Financial Independence Retire Early」の略です。

経済的に自立して、早期退職を目指しましょう。という考え方です。

これだけ聞くと、「一生遊んでも平気なお金を稼いで、海辺の家を買って、サンセットを眺めながらビールを飲んで~」みたいな成金イメージが浮かぶと思います。私はそうでした。

起業するか、宝くじ当てるか、でしか成しえない人生の話をしているんだろうと思っていたのですが、意外とそうでもなかったんです。

FIREで定番になっている数字が、25倍と4%です。

年間の支出の25倍のお金を投資元本として、毎年4%以下で取り崩していけば、高確率で30年以上資産を維持できるというものです。

要するに、「年間支出の25倍の金額を投資に回すことができれば、働か無くても生活できるぜ!」っていう理論です。

なぜFIREを目指すのか

私たち夫婦は、仕事が好きでも嫌いでもありません。

働いているとストレスで死んでしまう。ということもないですし、

働いてないと社会との関わりがなくて死んでしまう。ということもないです。

働いていても働いていなくても、その時のライフスタイルに応じた楽しい人生を送れればと思ってますし、お互いそうなる努力をするつもりです。

ですので、FIREのREの部分はどちらでも。というスタンスです。FIになったタイミングでREするかは、そのときの二人の気分任せです。

が、将来に対する不安はめちゃめちゃあります。

先々、働いている会社や業界がどうなるかわかりませんし、少子高齢化や人口減少等、日本が抱えている問題も軽く見てないです。

なので、私たちが達成したいFIREは、

『なにかあっても、いつでも自由に仕事を辞められて、国内外問わずどこでも住めて、今と同等な生活ができる』

ということになります。

年間の支出を抑えられれば、目標金額は少なくてすみますが、目的がRetire Earlyではないので、定期的に固定費は見直すものの、今以上に支出を切り詰める努力はしない方針です。

『今と変わらない生活を、仕事を辞めてもできること。』を目標にやっていきます。

目標は20年後に1.32億

やると決めたので目標を設定します。

まずは、支出の把握から。

以前、支出を算出したときは、月に44万必要でした。

年間だと、44 × 12 = 528万。

FIREに必要な金額は、528万×25 = 1.32億となりました。

達成時期については、生まれて半年の息子がいるので、資産が吹っ飛んでも子供にご飯は食べさせられるように、少なくとも成人するまでは働くことにしました。ちゃんと働いている姿も見せておきたいですし。

なので、20年後の2041年頃には、1.32億の資産を持って、んー俺いつでもやめれちゃうんだけどー?って思いながら、社内会議に出席する予定です!

毎月の積立額は30万

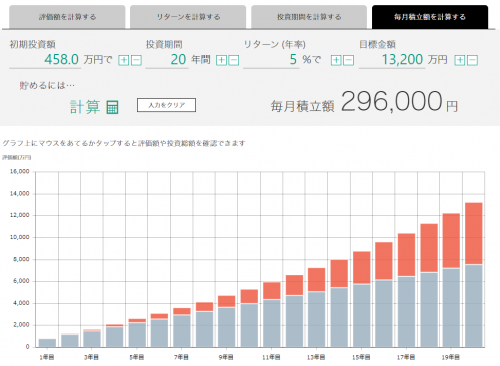

20年後に1.32億の資産を保持するためには、毎月いくらずつ積み立てる必要があるかを調べてみます。

いろんな計算ができて、見た目も楽しかったのは、明治安田アセットマネジメントのシミュレーションのページでした。

平均的な運用利回りの5%を見込んで計算します。

既に投資済みの458万(企業型DC含む)があるので、初期投資額に458万を入力。

目標金額は、1.32億円。積立期間は20年です。

入力して、『計算』をクリックします。

でました。

296,000円を毎月積み立てれれば、20年後には1,32億円になっているようです。あくまでも単純な複利のシミュレーションですが。

次に、月30万を投資に回せるかどうか?ですが、去年の年間貯蓄額が400万なので、月30万の投資は可能そうです。

また、全部投資に回して平気なのか?という点については、1年以上無収入でも大丈夫な現金は保持しているので、そこには手をつけずに、新しく入ってくるお金は投資にまわすという方針にします。

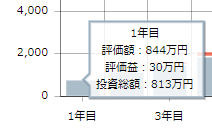

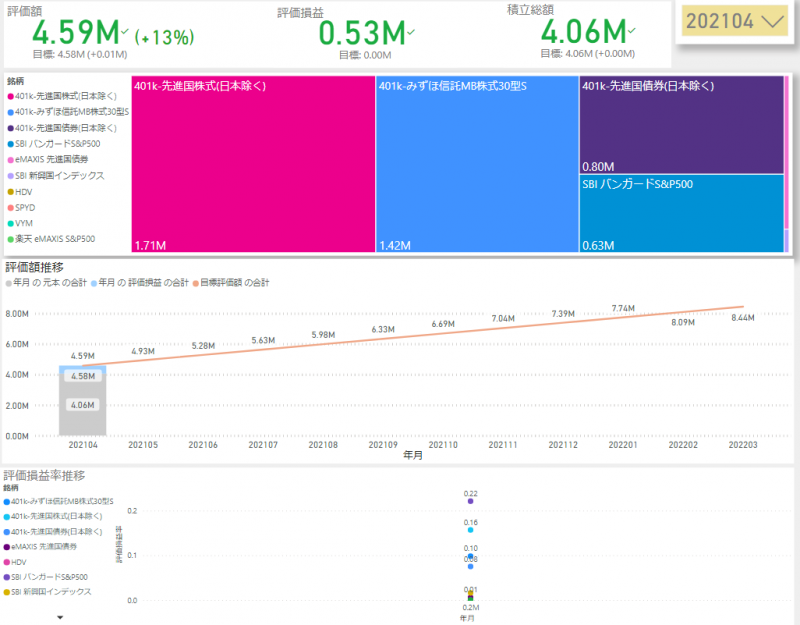

ひとまず、来年の3月時点での目標評価額は、844万円です!

目指すポートフォリオ

これまで、月10万程度をSBIのバンガードS&P500に全ツッパだったのですが、月30万という大きなお金を扱うにあたり、少々見直してみることにしました。

また、夫婦それぞれ結婚前から企業型DCに拠出しているのですが、FIREを目指すにあたり、企業型DCの資産も夫婦のものとして考えて、ポートフォリオを考えていくことにしました。

投資の方針は、以下を考えていました。(※素人があーでもないこーでもないと考えた結果ですので、温かい目でご覧いただければ幸いです。)

- 基本は投資信託を定期買付

- 個別銘柄は買わない

- 日本は投資先から外す

- 全世界インデックスではなく、全米にする

- 債券はちょっといれてみる

- 米国高配当ETFをいれる

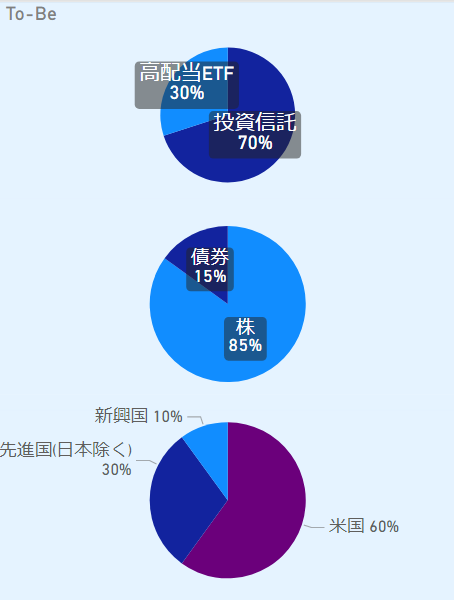

各割合のイメージとしてはこんな感じです。

個別銘柄は買わない

『個別銘柄は買わない』は、各企業の状況をウォッチする時間はとれそうにないからです。

日本は投資先から外す

『日本は投資先から外す』は、投資先としてどうなんだろうという思いが強かったためです。(※日本自体は好きです)

IT後進国なうえ、人口減少&少子高齢化が確定しており、金や石油が出ない限り、経済成長すると思えませんでした。

日本円の預金もそこそこあるし、職場も日本だし、じゅうぶん日本に対してのリスク背負ってない?と思い投資先に含めない方向で考えました。

全世界インデックスではなく、全米にする

『全世界インデックスではなく、全米にする』は、全世界インデックスの投資先に日本も入っているからです。笑

どれだけ嫌いなんだって話ですが、日本に限らず、お荷物国を含んだ商品を買うより、米国を中心に組んで、足りないところを肉付けしていく方が性にあってると考えました。

債券はちょっといれてみる

『債券はちょっといれてみる』は、かなり悩みました。

よく聞くのは、先進国、新興国、株式、債券をまんべんなく持ちましょう。という話なのですが、調べるうちに『債券不要論』を見かけました。

細かい理由は様々あったのですが、本質は、『長期的には株式の方が期待されるリターンが高い』でした。

様々なところで掲示されている過去データを見ても、確かに株式の方がなんかリターンよさげ。っていう雰囲気はあったのですが、イマイチ府に落ちず。。

悩んでいたのですが、ポートフォリオに組み込もうと思った一番の理由は、コロナショック時のデータでした。

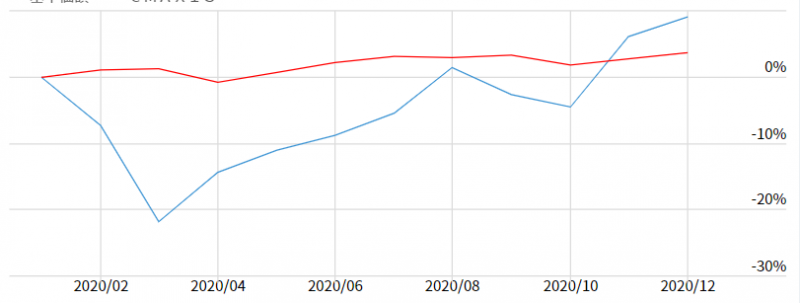

2020年1月を起点として、1年間の動きを示したものです。赤が『eMAXSIS先進国債券』、青が『eMAXSIS全世界株式』です。

3月のコロナショックで、株式は-20%を超える下落を見せてますが、債券は安定しています。

最終的には株式も回復して、債券のリターンを超えてはいるのですが、リターン以上に債券の安定力に惹かれました。

フル株式だった場合の変動に平静を保てる自信がなかったので、精神安定剤として持っておいていいかな。というわけで組み込むことにしました。

米国高配当ETFをいれる

『米国高配当ETFをいれる』も精神安定のためです。

株価低迷時にも配当金があれば、心が落ち着くかも。と思った次第です。

高配当vsグロースの意見はいろいろと参考にさせていただきましたが、精神安定を最重要として組み込むことにしました。

また、他はすべて投信にする予定ですが、高配当株だけはETFにしようと思っています。

理由は2つです。

- リスク分散のため、ドルを持っていたい

- 成長が見込めないだけに、利回りを見つつ、自分のタイミングで売買したい

投資信託は円で積み立てて、最終的に円で返ってくることが確定しているので、ドルのまま置いておける投資先が欲しかったというのが一つの理由です。

あとは、高配当は成熟しきった企業が多いので、インカムゲインだけに焦点をあてて、高値掴みしないように自分のタイミングで買えたらなと。(めんどくさくなったら、定期買付しそうですが…)

現状は?

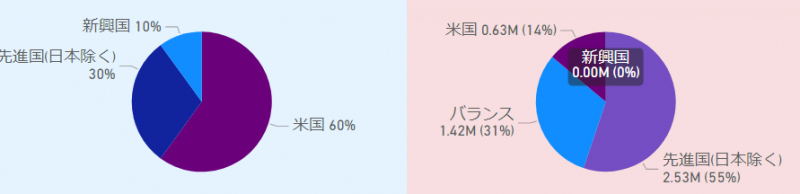

上記で考えた投資方針と現状の比較としてみます。

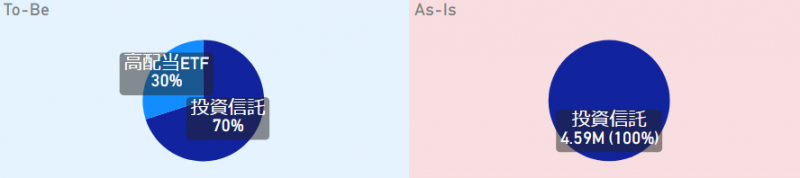

左がTo-Be像で、右がAs-Isになります。

投資方法比率

To-Beは、高配当ETFを30%の比率になるようにしていこうと思っています。

As-Isは、投資信託100%なので、これからコツコツ高配当ETFを買っていきます。

VYM、SPYD、HDVあたりが現在の候補です。IOOも興味ありなので、要調査。

とりあえず、子のジュニアNISAの限度額いっぱいくらいは年間で買付けていく予定です。

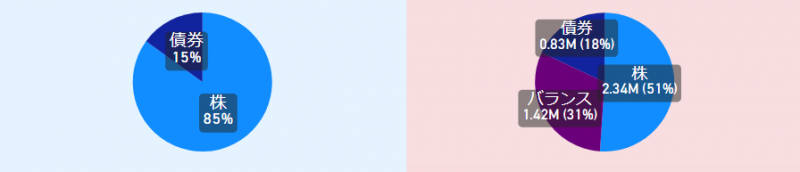

株式比率

株式85%、債券15%程度となるようにしようと思っています。

金銀、仮想通貨等は入れなくていいのか?も悩んだところなんですが、企業のように成長していくものでもないので、いまいち好きになれず。。どうした方がいいのかまだ悩み中です。いろんな意見を聞いてみたいですね。

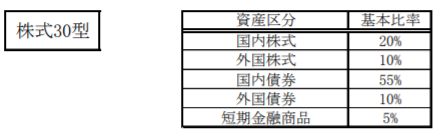

As-Isの方は、企業型DCの商品にバランス商品があったことが判明しました。

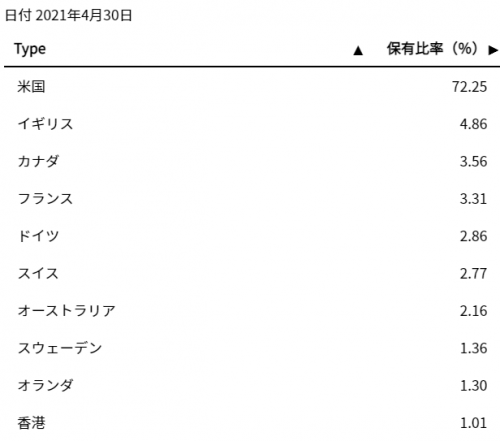

比率は以下のとおりで、債券が65%を占めています。

なので、実質全体で40%近い債券を保持していることがわかりました。

この商品を全売却して株式に乗り換えるか、新規の積立をとめるだけにするか、信託手数料や他の商品との塩梅をみて再検討が必要になりました。

国別比率

最後に国別の比率です。

To-Beは、米国60%、先進国(日本除く)30%、新興国10%の割合にしたいと考えています。

といっても、先進国の中身が米国70%とかなので、米国に寄りすぎてないか不安ではあるのですが…。。

As-Isの「バランス」の中身は、日本75%なので、全体の23%が日本でした。

日本を投資先から外すと言っておきながら、すでにかなり浸食されてました。。どうするか要検討です。。

まとめ

FIREにむけての目標額、期間、投資の方向性が決まりました!

夫婦の企業型DCも家庭の資産として分析したおかげで、課題も見えてきました。

Todoは、以下です。

- 定期買付けの設定

- 米国ETFの分析

- 既存の「バランス」商品をどうするか

これから毎月、投資結果を書いていこうと思います。

20年後の、Vol.240のときには、1.32億円になっていることを期待してコツコツやっていきます。

ひとまず、4月末時点の資産はこんな感じでした。

FIREしちゃった方、FIREを目指している方、この記事を見てFIRE目指してみようかなと思った方、皆様の動向が刺激になりますので、よかったらフォロー&絡んでいただけると嬉しいです♪

コメント